個人事業主やフリーランスで、自宅を事業所としている人は多いのではないでしょうか。

以前は、自宅を事業所にしている場合の引っ越しは、通常の引っ越し手続きに加えて、税務署へ届出書の提出が必要でした。

しかし、令和5年1月1日以後「所得税・消費税の納税地の異動に関する届出書」も提出不要になり手続きが楽になっています。

そこで疑問に思うのが、 「どうやって事業所の変更を税務署に届けるの?」 「確定申告はどうやって行うの?」 ということではないでしょうか。

本記事では、個人事業主が引っ越すときに必要な手続きについて2023年3月時点、最新の内容を解説します。

初期費用のあと払いで

お金に悩まずお引越ししませんか?

- ポイント13-48回払いから、

好きな支払回数を選んであと払いに! - ポイント2どんなお部屋でも利用OK

- ポイント3LINEでかんたん登録

個人事業主が引っ越しをするときに必要になる手続き

ここでは個人事業主が引っ越しに必要な手続きを紹介します。

・通常の引っ越し手続き ・個人事業主の引っ越し手続き ・事業所の変更を届けるタイミング

通常の引っ越し手続き

まずは通常の引っ越し手続きを「引っ越し前の地域での手続き」「引っ越し後の地域での手続き」に分けて紹介します。

【引っ越し前の地域で行う手続き】

・国民健康保険被保険者の資格喪失手続き(国民健康保険の被保険者) →同一自治体での引っ越しの場合は、住所変更届となります。

・国民年金被保険者の住所変更(国民年金被保険者の方) →マイナンバーと基礎年金番号が結びついていない被保険者のみ「変更届」が必要です。

【参考:日本年金機構 年金に加入している方が引越したときの手続き】

・印鑑登録の抹消(別の自治体へ引っ越す方)

・ライフラインの手続き →電気・ガス・水道・インターネット回線等の解約または住所変更

・郵便局への転居届 →1年間、旧住所宛の郵便物を新住所に転送してもらえます。

・転出届の取得 (転出の14日前から当日までに取得)

【引っ越し後の地域で行う手続き】

・転居届(同一自治体内で引っ越す方)または転入届(別の自治体へ引っ越す方)の提出

・国民健康保険の加入届(国民健康保険の被保険者で別の自治体へ引っ越す方)

・マイナンバーの住所変更

・印鑑登録(別の自治体へ引っ越す方)

・ライフラインの手続き →電気・ガス・水道・インターネット回線等の開始

上記に加えて、家族構成等によって必要な手続きがあります。

・子供がいる方・・・転校・転園手続き、子ども手当などの手続き

・犬を飼っている方・・・犬の住所変更手続き(畜犬登録)

・特定動物を飼っている方・・・特定動物の住所変更手続き(『動物の愛護及び管理に関する法律』に基づく、都道府県知事等の飼育許可が必要なため)

・車を所有している方・・・車庫証明と車検証の住所変更手続き

個人事業主に必要な引っ越し手続き

2023年1月1日までは、自宅を事業所としている個人事業主が引っ越す場合、すみやかに税務署へ届け出を行う必要がありました。

しかし、国税庁から以下のように発表され手続きは変更になっています。

”2 令和4年度税制改正の概要 令和4年度税制改正に伴い、納税義務者が納税地を異動又は変更した場合の手続に関して見直しが 行われ、異動後及び変更後の納税地については、国税当局において、提出された確定申告書等に記載 された内容等から把握可能であることを踏まえ、令和5年1月1日以後は、 ・ 所得税・消費税の納税地の異動に関する届出書 ・ 所得税・消費税の納税地の変更に関する届出書 について、その提出が不要とされました。

3 令和5年1月1日以後における納税地の異動又は変更がある場合の手続 上記2のとおり各届出書の提出が不要となったことに伴い、納税地の異動又は変更がある場合は、 次により手続を行うこととなります。 ①納税地の異動がある場合は、異動後の納税地を所得税又は消費税の申告書に記載します。 ②納税地の変更を行う場合は、変更後の納税地を所得税又は消費税の申告書に記載します。(注1) ただし、国税当局からの各種送付文書の送付先の変更等のため、年の途中で納税地の異動又は変更 をする意思があるときは、「所得税・消費税の納税地の異動又は変更に関する申出書」を提出すること ができます。(注2) (注1)居所地又は事業所等の所在地を納税地へ変更した場合において、その後、住所地を納税地とする申告書を提出 したときは、居所地又は事業所等の所在地を納税地とする変更について取りやめたものとして取り扱います。 (注2)国税当局からの各種文書の送付先は、原則として、納税地宛に送付することとしています。”

つまり、確定申告時の書類に新住所を書くことで納税地が把握できるため、届出書の提出は不要ということです。

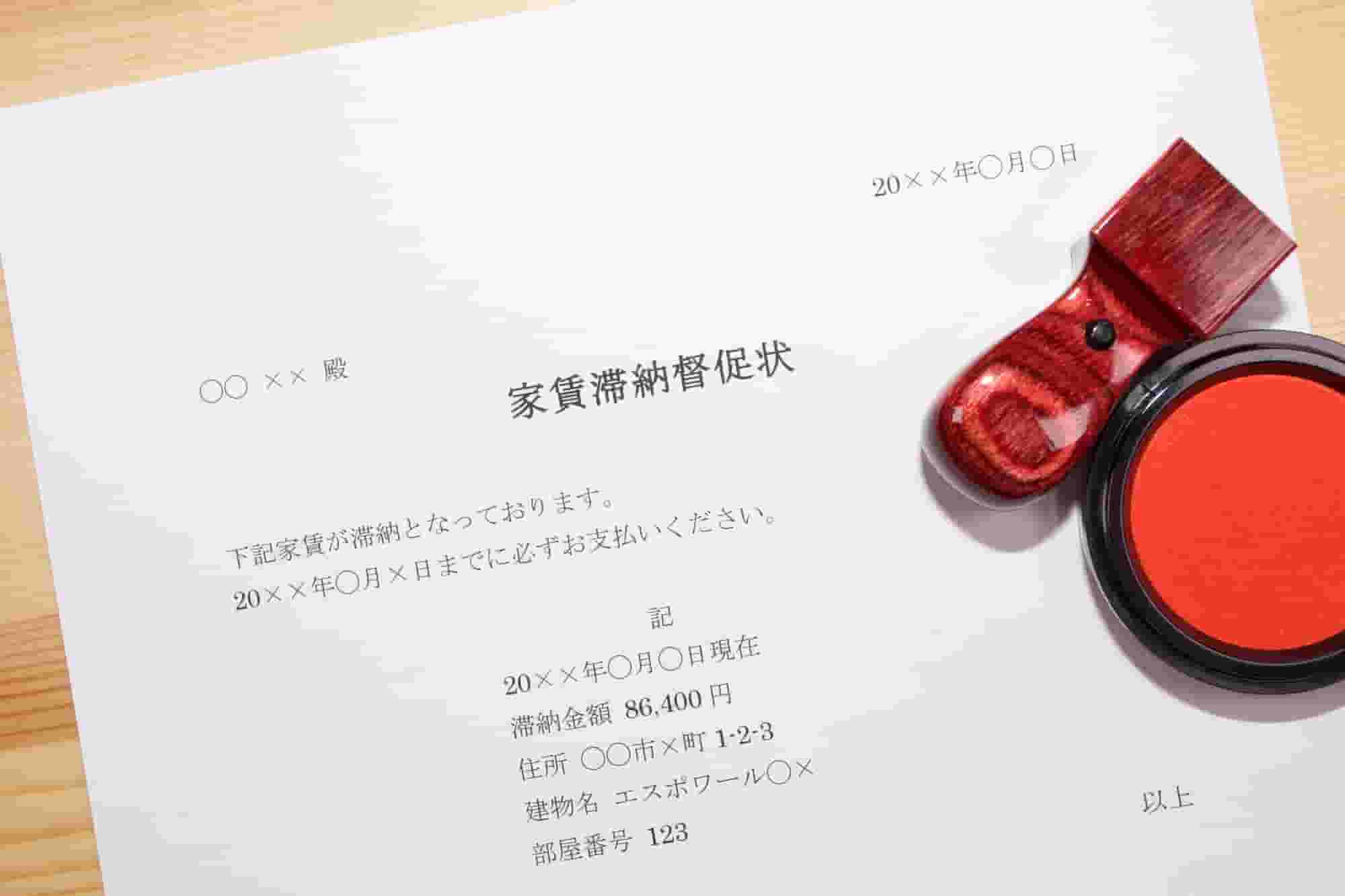

事業所の住所変更を届けるタイミングは?

自宅を事業所としている個人事業主の引っ越しは特別な手続きは必要ありませんが、新住所での確定申告時に新しい住所を記載して申告を行いましょう。 そうすることで、税務署側で納税地の変更を把握できます。

ただし、年の途中で引っ越し税務署からの郵便物やお知らせを受け取りたい場合は、「所得税・消費税の納税地の異動又は変更に関する申出書を引っ越し先の管轄税務署へ提出します。

また振替納税を希望する方は、所得税・消費税の納税地の移動または変更に関する申出書を引っ越し先の管轄税務署へ提出します。

振替納税とは、所得税・消費税を銀行口座からの振替で納税できる制度です。 本書類の提出を忘れていると、銀行口座からの税金引き落としができなくなるため注意しましょう。

【参考 国税庁:申告所得税及び復興特別所得税、消費税及び地方消費税(個人事業者)の振替納税手続による納付】

社会保険に加入していて、納税地が変更になる場合

個人事業主の方でも社会保険に加入している方はいらっしゃると思います。 社会保険に加入されている場合は、「健康保険・厚生年金保険事務所関係変更(訂正)届」を日本年金機構に提出

社会保険に加入時に、適用先の事業所を届けているので、引っ越しで事業所が変更になると、届け出が必要になります。

【参考:日本年金機構 事業主の変更や事業所に関する事項の変更(訂正)があったとき】

個人事業主は物件の審査に通りにくい?

個人事業主の引っ越し手続きについて解説してきましたが、「収入が安定しない個人事業主は賃貸物件の審査に通りにくい」という話を聞いたこともあるかもしれません。

安定収入のある公務員や会社員と比べて、入居審査に通りづらいのは事実です。

以下のような状況であれば、審査に落とされてしまう可能性が高いです。

・事業開始して間もなく、収入が少なく、安定しない ・保証会社が利用できない、連帯保証人がいない ・収入に対して、賃料の割合が30%を超えている

家族に連帯保証人を依頼する、収入に見合った賃料の物件を選ぶなど対策するといいでしょう。

引っ越し時の初期費用分割ならsmoothにお任せ!

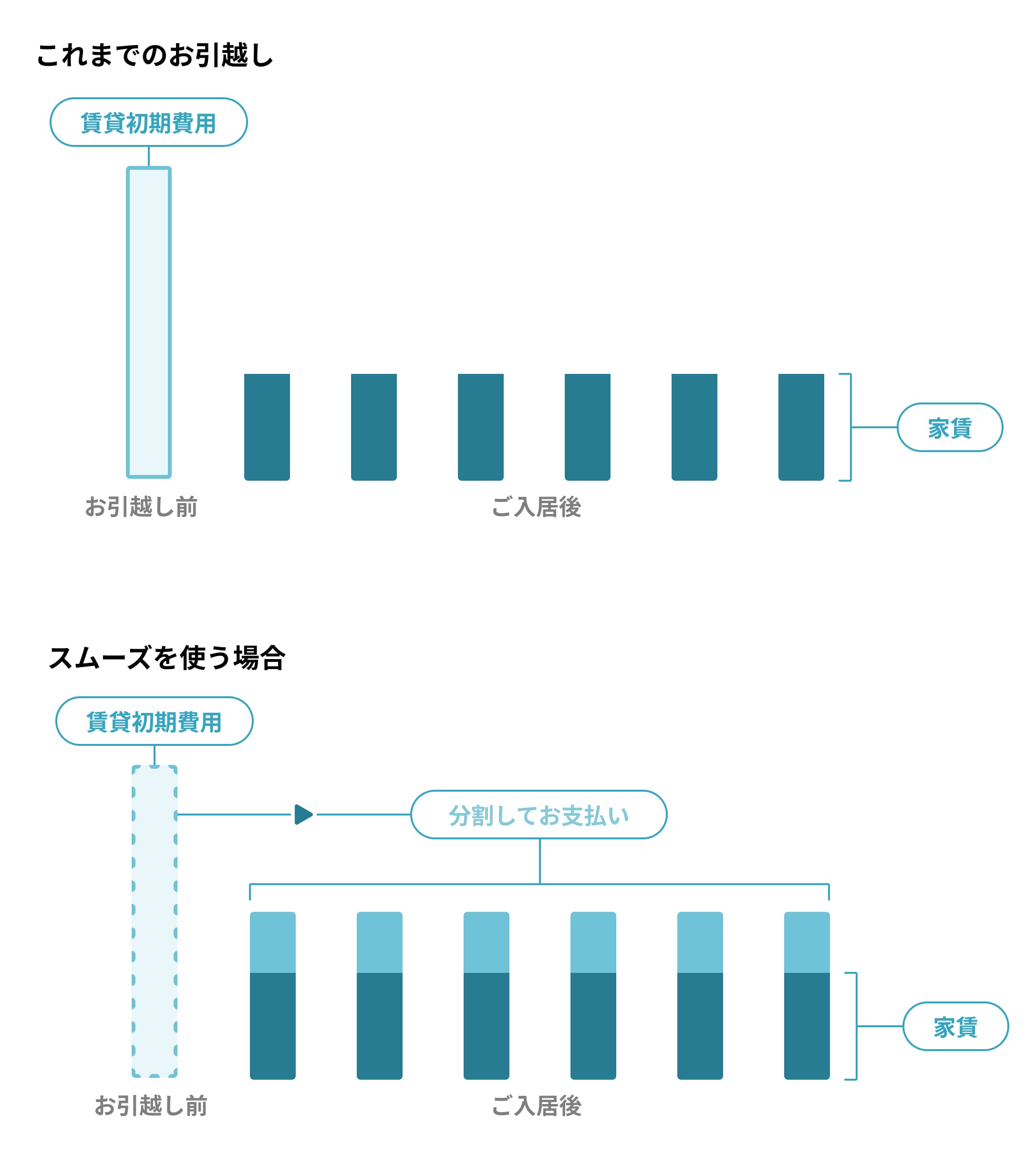

smooth(スムーズ)は、賃貸契約時の初期費用を分割払いにできる新しいサービスです。

何かと出費の多い引っ越し。なるべく手元にお金を多く残しておきたいと思いますよね。

smoothでは、通常数十万円かかる賃貸初期費用を分割にして負担を減らすことができます。

smoothなら、負担なく賃貸物件の契約をすることができます。 賃貸の初期費用に困っている方は、この機会にご利用してみてはいかがでしょうか。

smoothを実際に利用して、新しい生活を手に入れた方々の口コミやレビューを下記ページの中で紹介しています。

⇨https://smooth.jp/articles/about-smooth/smooth-reveiw

口コミ・レビューを参考に、安心してsmoothを利用しましょう。

smoothの分割について詳しく知りたい方はこちらをご覧ください ⇨初期費用を分割できるスムーズの仕組み

まとめ

この記事では、個人事業主の引っ越し手続きについて紹介しました。

2023年1月1日から、手続きが簡素化され納税地の変更は届け出が必要なくなっています。 引っ越し後の確定申告時に新住所を記載して申告を行いましょう。

この記事を参考に、素敵な新生活をスタートできると良いですね。

初期費用のあと払いで

お金に悩まずお引越ししませんか?

- ポイント13-48回払いから、

好きな支払回数を選んであと払いに! - ポイント2どんなお部屋でも利用OK

- ポイント3LINEでかんたん登録